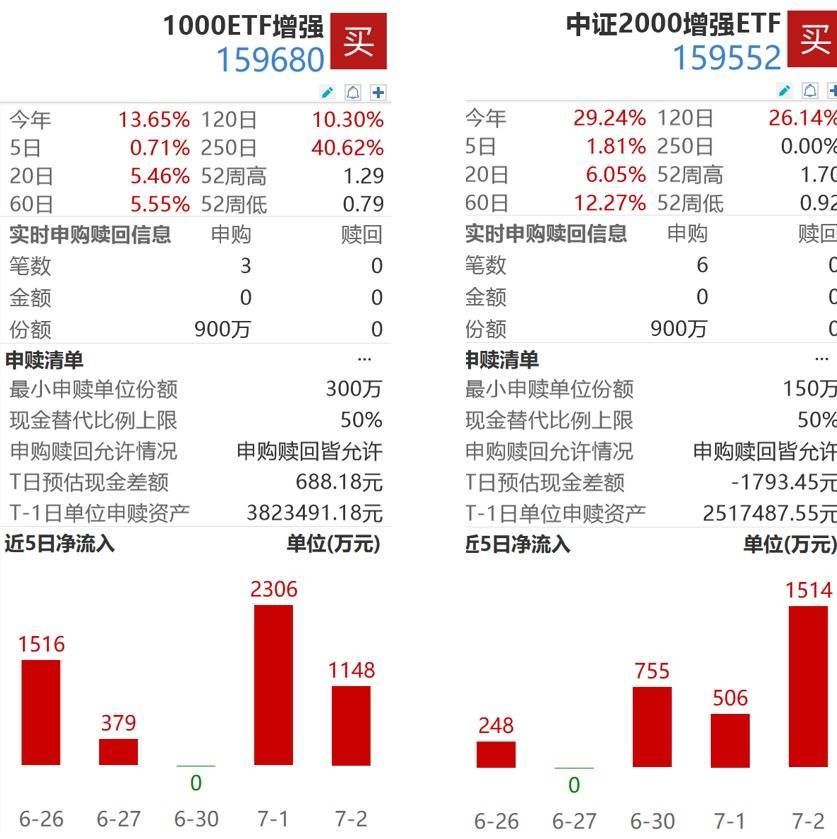

昨天中证1000、中证2000两大小微盘指数回调君子配资,1000ETF增强(159680)和中证2000增强ETF(159552)分别获得3笔和6笔共计900万的大额申购,全天分别净流入1148万和1514万。

之所以如此吸金,是因为中证2000增强ETF(159552)上半年涨幅是同类宽基ETF中的业绩冠军、将近30%;成立一周年净值增长率68.21%,爆发力惊人。

而1000ETF增强(159680)则是做到了自2022年年底成立以来,每个季度均有超额。2015年上半年ETF累计超额收益33.10%,平均年化超额收益11.88%,能够适应单边下跌、震荡上涨等多种市场风格。

而大额资金选择回调低吸君子配资,一方面是为了更低位置入场营造更大收益空间,一方面也是因为7月份是并购重组披露高峰期(半年报窗口)。政策预期强化下,小盘指增的超额收益可以持续释放。

数据显示,2025年上半年,A股共有1493家A股上市公司筹划了1984单并购重组计划。其中重大资产重组达102单,同比激增121.74%。

上层明确鼓励“产业链整合”,尤其是高端制造、半导体、AI等战略行业的横向并购(扩大市场份额)和纵向整合(控制供应链)。

中证2000和中证1000指数成分股中,大部分都是市值低于50亿的企业(如新材料、零部件供应商),它们天然具备“被并购”或“主动并购”的潜力——大企业需借并购补全技术短板,小企业则通过被收购实现价值跃升。

并购重组浪潮相当于为小盘股装上了 “价值跃升引擎”,但这类机会往往在传统基本面分析中被忽视,指增策略却能通过有效的量化模型,将并购事件驱动转化成更多超额收益

那么小盘指增是如何捕捉“并购重组Alpha”的呢?奥秘是多因子模型选股。

比如事件预期因子,可以监控大股东增持、机构调研骤增和股权质押解除等“重组前兆信号”;比如行业关联度,可以挖掘政策扶持赛道(如AI、机器人)中具备技术稀缺性的中小企业;还可以捕捉价格偏差,利用小盘股流动性分层特性,在重组公告前逢低布局等等。

总的来说就是通过量化模型主动预判、提前卡位,将“信息差”转化为Alpha。

因此,小盘指增除了是分享指数上涨的Beta工具外,更是事件驱动Alpha的“精密捕手”,普通操作是无法复刻这种收益的。

所以对我们而言,与其猜测哪家公司将被收购,还不如让指增ETF的量化模型成为自己的“事件雷达”,一起分享“超额王”1000ETF增强(159680)和“指增王”中证2000增强ETF(159552)的超额阿尔法。

作者:ETF金铲子

风险提示:文中提及的指数成份股仅作展示,个股描述不作为任何形式的投资建议。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证君子配资,基金投资须谨慎。

睿迎网提示:文章来自网络,不代表本站观点。